こんにちは!きのぴーです。

マイホーム購入は、一生に何度とない大きな買い物です。

そして、住宅ローンを使うとなれば、誰が借金を背負うのかは重要な課題です。

債務者となる方は、単独債務と連帯債務の2つのスタイルから選ぶことができます。

最近は、夫婦共稼ぎ世帯や退職後もしっかり働いている方が増えているため、ひと昔前のように一家の大黒柱である男性のみがローンを組むというものでもなくなりました。

とは言っても、「2人で組んだら多く借金してしまいそうで恐い・・・」と連帯債務を嫌う意見が多いのも事実です。

しかし、単独債務=少ない金額しか借りられないローン、連帯債務=多くの金額を借りられるローンという考え方で選ぶべきではありません。

どちらにするかの判断材料は他にも山ほどあるからです。

今回は、単独債務と連帯債務のどちらにしようか悩んでいる方必見!

いろいろな角度から検討するための情報をまとめてお伝えしたいと思います。

連帯債務=複数人で住宅ローンを借りること。同一内容の住宅ローンを複数人が一緒に返済することで、それぞれが独立して返済する義務を負います。

単独債務と連帯債務はどっちがよい?それぞれのメリットデメリットについて

さっそく、単独債務と連帯債務債務のメリットデメリットについてまとめてみたいと思います。

単独債務について

単独債務のメリットは手続きがスムーズで、諸費用も最小限に抑えることができることです。

説明を受けるのも記名するのも1人で済むため、物件の購入までに時間がない場合は最速と言えるでしょう。

返済途中で変更手続きをするときには契約関係者全員の同意がないとできないものがありますが、単独債務であれば、全ての手続きを1人の意思決定で行えるので、煩わしさがないことも利点です。

引き落としも1人の口座だけで済むので管理が楽です。

デメリットは、借りられる金額の上限が2人馬力の連帯債務と比べると劣ってしまうため、購入したい物件を妥協することが必要になるかもしれないことです。

また、共稼ぎであっても、住宅ローン控除は債務者のみしか受けられません。

そのため、場合によっては控除枠をフルに活用できないかもしれません。

連帯債務

連帯債務のメリットは借り入れできる金額のトータルが増えるので、選べる物件の候補が広がることです。

住宅ローン控除についても、2人分が対象になるため、共稼ぎのパワーを存分に生かすことができるでしょう。

デメリットは、諸費用が2人分かかったり、借り入れられる金額の上限が上がるため、無理な返済計画になりやすいことです。

くれぐれも、連帯債務にして借り入れ額が多くなりすぎないよう注意が必要です。

単独債務と連帯債務はどっちを選ぶ?検討する上で重要な3ポイント

それぞれの債務形態による特徴を捉えたところで、実際に単独債務と連帯債務かを決めるためのポイントはどこにあるのかを考えていきたいと思います。

step

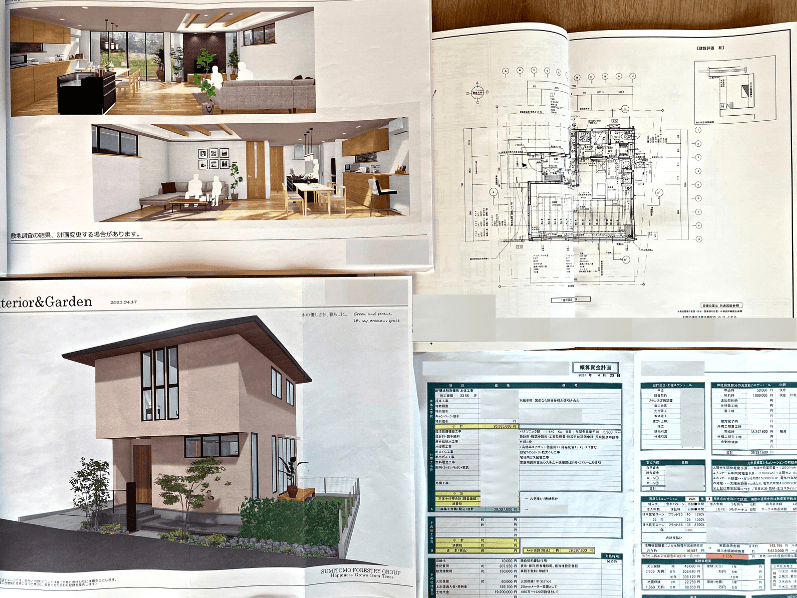

1物件の所有者が誰になるのかに合わせて考えていく方法です。

例えば、3000万円の物件で、夫が2/3、妻が1/3の持ち分を持つ場合、夫が2000万円、妻が1000万円のお金を出資する必要があります。

さて、この場合、夫が2000万円のローンを組み、残りを妻が貯金から出資すると、夫のみがローンを組むので単独債務となります。

もし、妻もローンを組んで1000万円を用意するのであれば、妻も債務者となるため、連帯債務となります。

万が一、夫が全額3000万円の住宅ローンを組んでしまうと、妻の持ち分1/3は夫からの贈与とみなされてしまうため、注意が必要です。

このように、物件の名義と持ちたい割合を決めておき、それに合わせてお金の出し方を考えていくと、単独債務か連帯債務かは自然と設定されます。

持ち分について心配であれば、司法書士や税理士に確認してもらうと安心です。

step

2親と子でローンを組むための方法で、どちらかが年収不足や高齢であるというデメリットを補うことができます。

まず、子だけでは年収が足りない場合、親も現役で働く年代であれば、子は単独債務、親は連帯保証人として収入の半分を合算します。

それでも審査が厳しい場合は、親子連帯債務で組むことで、親の全収入を審査対象にすることができます。

また、親が高齢のため借り入れ期間が長く取れない場合は、親子リレーを使い、親の死後、相続で債務を引き継ぐという方法もあります。

これも親子連帯債務となります。

ただし、取り扱いがあるかや、あっても審査基準は金融機関によって異なるので、事前に聞いておくとスムーズです。

step

3住宅ローン控除を多く受けたいという理由で連帯債務にする方法です。

住宅ローン控除とは、ローンの年末残高が1000万円あった場合、その1%分の10万円分が本来納めるべき住民税と所得税から控除され、確定申告や年末控除で受け取ることができる仕組みです。

債務者である方がこの制度を使うことができます。

控除額が住民税と所得税の合計金額より多く、越えた枠が無駄になってしまっている場合は、連帯債務にすることで、対象となる住民税と所得税が2人分に増えるため、無駄になる控除枠を減らし、一家として戻ってくるお金を多く手にすることができるのです。

ただし、購入日から6ヶ月以内に入居すること、債務者の所得が3000万円以内であること、また、購入する物件が50㎡以上あり、床面積の半分以上が住むための用途であること、建物に対するローンが10年以上あることなど、条件が複雑なので、あらかじめ税務署や税理士に相談しながら進めるとよいでしょう。

このように、3つの方法のうち、いずれかに当てはまるかどうかをチェックしながら進めていくと、自分にあったスタイルが見えてくるかもしれません。

- 物件の所有者を誰にしたいのか?

- 借入金額を増やしたいのか?

- 住宅ローン控除を多く受けたいのか?

この3ポイントなんだね。

まとめ

住宅ローンをどのように組むかを決めるためのアプローチの仕方はたくさんありますが、その中で大切なのは、それぞれ家庭の事情に見合った組み方をすることだと思います。

夫が稼ぎ、妻は専業主婦の家庭のスタイルであれば単独債務になりますし、夫婦であってもそれぞれが独立していることに意義があるのであれば連帯債務が向いていると思います。

また、お金の管理方法を1つのお財布でしているのであれば単独債務、それぞれがお財布を管理するのであれば連帯債務が適していると言えるでしょう。

住宅ローンの返済は長いので、無理に今までの生活スタイルを崩して、債務形態に合わせてしまうと、どこかで歪みが生じてしまうかもしれません。

そこで、今の生活スタイルが合っているかを確認するためにも、家を買う前に1度家族会議することをオススメします。

家族会議は、できれば夫婦だけではなく、それぞれの親ともしておくとよいでしょう。

マイホームを買おうとしている旨を伝えておくと、もしかしたら資金援助が受けられるかもしれません。

自己資金や援助資金として集まった金額がいくらなのかにもよって、債務形態を変える必要も出てくるでしょう。

家族全体でマイホーム購入計画について意見を出し合っておくことは、単独債務か連帯債務かを判断する糧となるはずです。